Пазарът на бързи кредити у нас преживява бурен възход през последната година. Отбелязва се значително нарастване на вземанията по договори за кредит, като най-силен ръст отчитат заемите със срок за погасяване до 1 година. Засилен интерес към този вид финансиране се отчита не само от гражданите, но и от страна на бизнеса, като вземанията от нефинансовите фирми нарастват с близо 47% за година. Паралелно с това се наблюдава и покачване на необслужваните кредити, чиито размер достига най-високото си ниво от близо 5 години насам.

Още: Финансовото министерство се заяде с Асен Василев за плана за приемане на еврото

Още: Руската централна банка запази високата основна лихва

Вземанията по кредити на дружествата, специализирани в кредитиране, нарастват с 23.2% или 774.8 млн. лева на годишна база, сочат данните на Българската народна банка към края на второто тримесечие на тази година. Така размерът на всички вземания по този вид кредити надхвърля равнището от 4 млрд. лева за първи път, достигайки общ обем от 4.12 млрд. лева към края на месец юни 2022 година. За сравнение, преди година вземанията бяха на ниво от 3.34 млрд. лева.

Само за второто тримесечие обемът на така наречените бързи кредити нараства с 5.5% или 214 млн. лева спрямо края на месец март тази година.

Върху размера на вземанията влияние оказват и нетните продажби на кредити от дружествата. За последната година те са в размер на 70.5 млн. лева, формирани от продадени заеми за 92.1 млн. лева и закупени в размер на 21.6 млн. лева.

Още: Сериозна промяна в курса на еврото спрямо долара

Още: Правителството отлага със седмица представянето на проектобюджетите

Най-силен ръст се наблюдава при кредити със срок за погасяване до 1 година – цели 42.1% на годишна база или 333.9 млн. лева. Така към края на месец юни тази година общият им размер достига 1.12 млрд. лева. При все, че този вид кредитиране бива познат под прозвището „бързи кредити”, най-масовите заеми не са тези с най-нисък матуритет, а тези със срок за погасяване от над 5 години, които оформят 43% от всички вземания (1.77 млрд. лева в края на юни).

Независими и обективни новини - Actualno.com ги представя и във Viber! Последвайте ни тук!

Казано с други думи, през последната година е имало засилен интерес към заеми с къс срок за погасяване за разлика от предходни периоди. Подобна тенденция обикновено се характеризира с нуждата от средства за покриване на текущи нужди, както от страна на гражданите, така и на бизнеса. На тримесечна база кредитите с матуритет до 1 година нарастват с 3.1% или 33.5 млн. лева.

Кредитите със срок за погасяване от над 5 години нарастват с 19.7% или 291.5 млн. лева на годишна база до 1.77 млрд. лева, докато тези с матуритет между 1 и 5 години отчитат увеличение от 13.8% или 106 млн. лева спрямо второто тримесечие на предходната година до общо 875 млн. лева.

Необслужваните вземания нарастват

Размерът на необслужваните вземания по договори за кредити също нараства значително. Увеличението на годишна база възлиза на 14.3% или 43.3 млн. лева до общо 346.6 млн. лева. Това е най-високият размер от края на месец септември 2017 година, когато сумата е била 381.1 млн. лева. Само през второто тримесечие на тази година скокът в необслужваните заеми достига 20.1% или 58 млн. лева спрямо края на месец март.

Още: Заради правилата за необслужваните кредити: ЕК даде България на съд

Още: Нова посока за еврото спрямо долара

Трябва да се отбележи, че като дял от всички вземания размерът на лошите бързи кредити е на доста по-ниско ниво спрямо 2017 година, когато общият обем на отпуснатите заеми е значително по-малък (2.7 млрд. лева) – дял от 13.97% тогава срещу дял от 8.4% към края на юни тази година. Към края на юни 2021 година пък делът е бил 9.1% от всички вземания.

Бизнесът поглежда към бързите кредити

В края на юни 2022 г. вземанията по кредити от домакинствата (и НТООД) нарастват със 17.2% на годишна база (426 млн. лв.) до 2.897 млрд. лева. Спрямо края на март 2022 г. те се увеличават с 5.6% (153.9 млн. лв.). Относителният им дял в общия размер на вземанията по кредити от резиденти намалява от 75% в края на юни 2021 г. до 71.1% в края на същия месец на 2022 година.

Вземанията по кредити от нефинансовия бизнес възлизат на 1.077 млрд. лв. към края на второто тримесечие на 2022 година. Те се увеличават с 46.9% (343.8 млн. лв.) в сравнение с края на юни 2021 г. и с 6.5% (65.9 млн. лв.) спрямо края на март 2022 година. Относителният им дял в общия размер на вземанията по кредити от резиденти нараства от 22.3% в края на юни 2021 г. до 26.5% в края на същия месец на 2022 година.

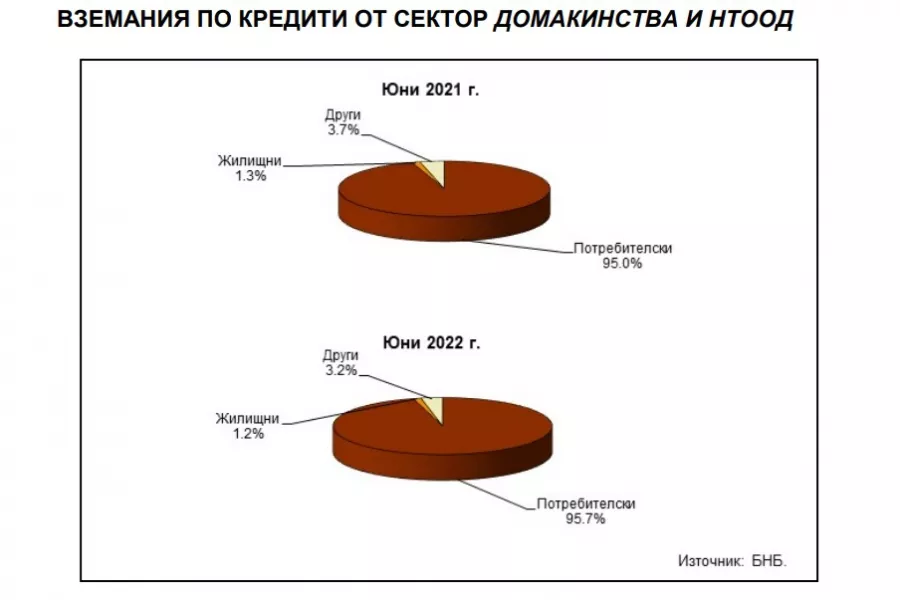

Потребителските заеми доминират

В структурата на вземанията по кредити от домакинствата (и НТООД) преобладават потребителските кредити, които са 2.771 млрд. лв. в края на второто тримесечие на 2022 година. Те се увеличават с 18% (423.6 млн. лв.) на годишна база и с 5.8% (153.1 млн. лв.) спрямо края на март 2022 година. Относителният им дял в общия размер на вземанията по кредитите на домакинствата (и НТООД) нараства от 95% към края на юни 2021 г. до 95.7% към края на същия месец на 2022 година.

Размерът на жилищните кредити в края на второто тримесечие на 2022 г. е 34 млн. лв. Те се увеличават с 9.1% (2.9 млн. лв.) в сравнение с края на юни 2021 година и с 0.5% (0.2 млн. лв.) спрямо март 2022 г. Относителният дял на тези кредити в общия размер на вземанията от домакинствата (и НТООД) намалява от 1.3% в края на юни 2021 г. до 1.2% в края на същия месец на 2022 година.

Другите кредити са общо 91.8 млн. лв. в края на юни 2022 г. Те намаляват с 0.5% (0.5 млн. лв.) на годишна база, а се увеличават с 0.7% (0.7 млн. лв.) спрямо края на март 2022 година. Относителният им дял намалява от 3.7% в края на юни 2021 г. до 3.2% в края на същия месец на 2022 година.

На българския пазар оперират 171 дружества, специализирани в кредитиране към края на месец юни, сочат данните на БНБ. Те се увеличават с 3 броя за последните 12 месеца.