Европейската комисия емитира зелени облигации на финансовите пазари на стойност 12 млрд. евро, за да финансира зелените цели от своя фонд за възстановяване от COVID-19 пандемията, чият обща стойност възлиза на 800 млрд. евро. Това е най-голямата подобна емисия пускана досега, като интересът към нея бе повече от впечатляващ.

Още: Гърция ще подкрепи бизнеса на засегнатите от земетресенията острови

Още: Трус с магнитуд 4,8 в Източна Турция

По време на вчерашния аукцион, 15-годишните облигации бяха презаписани над 11 пъти, което демонстрира високия апетит на финансовите пазари към зелените ценни книжа на Европейския съюз, предава euractiv.com.

Зелените облигации представляват търгуван дълг, който трябва да послужи за финансиране на устойчиви инвестиции и проекти.

Редом с други финансови инструменти, зелените облигации са важен инструмент на финансовите пазари за инвестиции в така наречения зелен преход, заложен от ЕС.

Още: Сириец нападна с нож минувачи в Австрия, има жертви (СНИМКА)

„Нашето бъдеще е зелено и е изключително важно да се възползваме от възможността ясно да покажем на инвеститорите, че техните средства ще бъдат използвани за финансиране на устойчиво европейско възстановяване”, казва Йоханес Хан, комисар по бюджет и администрация.

Независими и обективни новини - Actualno.com ги представя и във Viber! Последвайте ни тук!

Още: Снежна буря в Швеция предизвика невиждани верижни катастрофи (СНИМКИ)

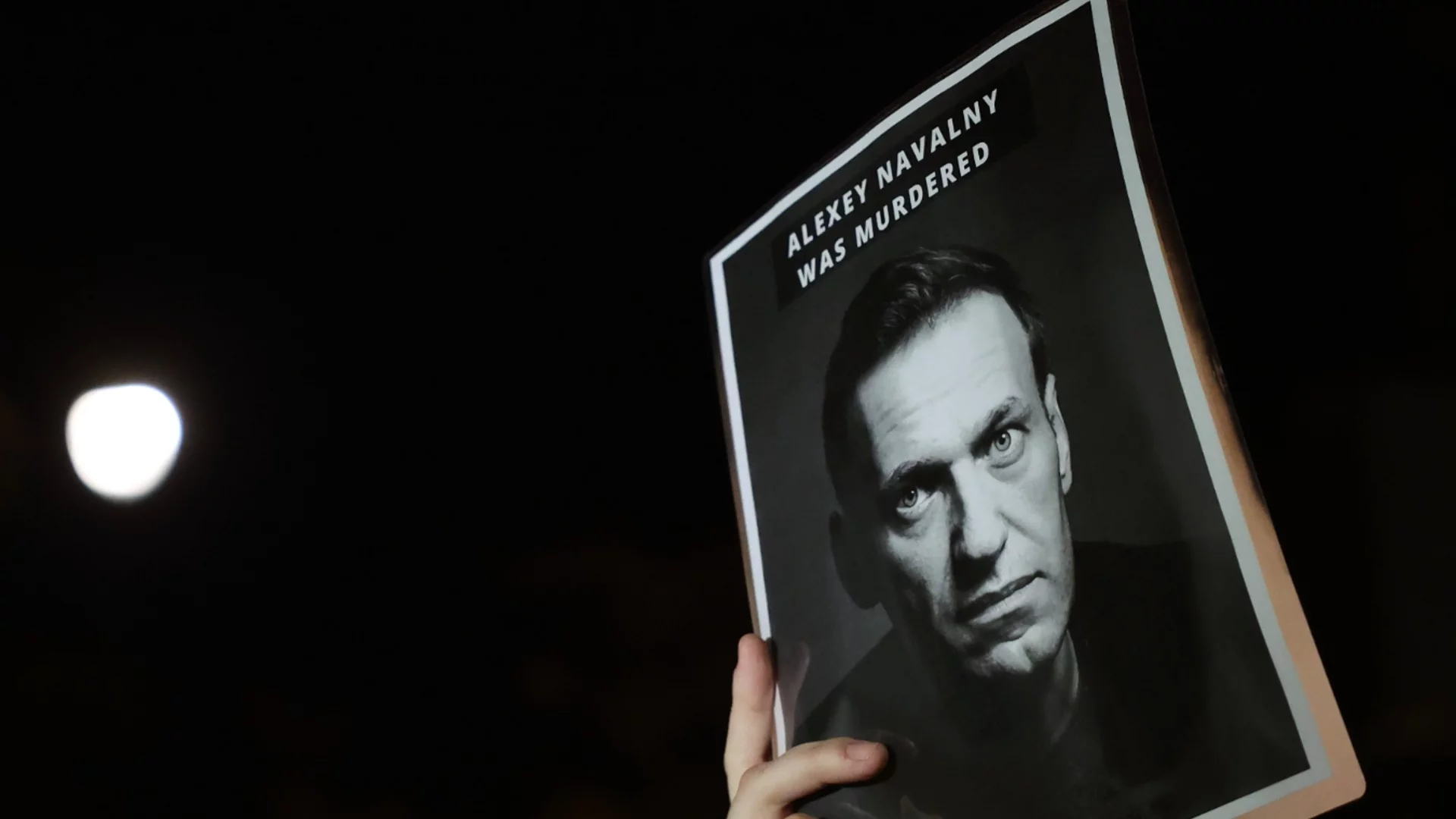

Още: Юлия Навалная: Алексей продължава да обединява и след смъртта си

ЕС планира да емитира дълг за 250 млрд. евро под формата на зелени облигации. Целта е набиране на средства за финансиране на програмата на ЕС (Next Generation EU) за възстановяване след COVID-19 пандемията.

Според ЕК, общата стойност на предвидените зелени облигации по плана Next Generation EU ще направи ЕС най-големият емитент на зелени ценни книжа в света.

Цялата програма Next Generation EU е на стойност 800 млрд. евро, като по-голямата част трябва да бъде насочена към възстановяване и усточиви съоръжения. Според правилата, всяка страна членка на ЕС трябва да насочи най-малко 37% от техния национален план за възстановяване към инвестиции и реформи свързани с опазването на околната среда.

Още: МААЕ: Още има тлеещи пожари в АЕЦ "Чернобил" след удара на руския дрон

Още: Една година без Алексей Навални: Светът му отдава почит (СНИМКИ И ВИДЕО)

Зелените облигации на ЕС

През юли тази година, ЕК предложи стандарт за зелени облигации. Стандартът цели да се увери, че всеки дългов инструмент, брандиран като „зелена облигация”, в действителност ще има положително влияние върху опазването на околната среда.

Предложението на ЕК все още трябва да мине през дискусии в Европейския парламент и парламентите на всички страни членки. Въпреки това, ЕК вече използва сходна рамка, по която работи за въвеждане на собствени зелени облигации.

Пласирахме ДЦК за половин милиард лева при отрицателна доходност

Според ЕК, девет категории проекти и инвестиции могат да се смятат за зелени. Така например, за такива се смятат вложения в проучвания и иновации, които подкрепят зеления преход, инвестиции в енергийна ефективност, както и инвестиции в посока адаптация към климатичните промени.

Вчерашното пласиране на емисията зелени облигации е пето подред по отношение набиране на средства за Next Generation EU. Първата емисия бе пусната през юни 2021 година.

Във всеки един от аукционите, финансови институции от Великобритания бяха най-важните купувачи на европейски дълг. При вчерашната процедура, 29% от финансирането дойде от британския финансов пазар, което напомня важността на Великобритания като европейски финансов център.

До края на годината, ЕК планира да емитира дълг за общо 80 млрд. евро с цел финансиране на програмата Next Generation EU.